Рынок продавца, когда зерновые терминалы диктовали свои условия трейдерам и экспортерам, в прошлом году впервые за последние 10 лет перевернулся и стал рынком покупателя. Теперь экспортер сам выбирает, на каком терминале ему лучше обслуживаться. Как следствие, ставки на перевалку пошли вниз. Аналитики говорят, что даже несмотря на то, что на рынке уже возникает профицит перевалочных мощностей, этот бизнес в ближайшие годы будет, возможно, не сверхприбыльным, как раньше, но прибыльным. Соответственно, будут новые проекты. Вместе с тем, есть определенная опасность для тех владельцев терминалов, у которых нет собственного грузопотока. Не исключено, что еще большее снижение ставок приведет к тому, что некоторые будут вынуждены продавать бизнес.

Ставки вниз

Прошлый год ознаменовался введением в строй сразу трех крупных зерновых терминалов: COFCO в Николаеве мощностью 2,5 млн т, Bunge - мощностью 1 млн т и Risoil в Черноморске мощностью 2,2 млн т.

По словам руководителя экспертного направления ЦТС-Консалтинг Андрея Шкляра, "сегодня у экспортеров и трейдеров появилось намного больше пространства при выборе терминала для перевалки. Даже несмотря на то, что экспорт зерновых вырос, введение в строй новых мощностей в Николаеве и Черноморске опередило темпы экспорта, из-за чего произошло изменение на рынке".

Впоследствии ставки на перевалку зерна пошли вниз. А.Шкляр отмечает, что в среднем стоимость услуг снизилась на 3-5 долл/т, в зависимости от акватории. Однако это был только первый скачок понижения ставок. Аналитик прогнозирует, что сейчас все идет к тому, что мы входим во второй этап снижения ставок, а значит перевалка станет дешевле еще на 1-2 долл/т. Сейчас же стоимость перевалки в среднем составляет 12 долл/т.

В среднем стоимость услуг снизилась на 3-5 долл/т, в зависимости от акватории.

Помимо перечисленных выше проектов, за последние несколько месяцев стало известно о новых планах по строительству мощностей для перевалки зерновых. Так, в порту Рени намерены реализовать проект строительства высокотехнологичного инфраструктурного комплекса по перевалке и переработке органического зерна. В порту рассчитывают, что проект даст новый грузопоток объемом 120 тыс тонн в год. Планируемое увеличение судозаходов в порт составит, по предварительным оценкам, 80 - 90 судов. Вложить в этот проект собираются 1,6 млн долларов.

Более крупный проект – в Одесском порту, уже начал реализацию. Компания "Новотех-Терминал" приступила к строительству зернового терминала мощностью 3 млн тонн в год. Строительство запланировано в 4 этапа со сроком окончания в 2019 году. Располагаться новый терминал будет на причалах №25, 26 порта, способных принимать суда длиной до 250 м и осадкой до 11 м.

Еще над одним проектом в Одесском порту задумывается ГПЗКУ. Совместно с китайской компанией ССЕС изучается возможность модернизации Одесского зернового терминала. Капиталовложения в проект оцениваются в 25 млн долл.

Инвестплан ГПЗКУ предусматривает также и создание дополнительных мощностей для перевалки зерна за счет строительства нового глубоководного портового элеватора и реконструкции существующих причалов. На реализацию этого проекта планируется направить почти 135 млн долларов.

Будут расширяться портовые зерновые мощности и в Приазовье - ГП "Мариупольский морской торговый порт" намерено в два этапа до 2019 года построить терминал мощностью 2 млн тонн зерновых грузов в год. Скорость приема зерновых с автотранспорта должна будет составить 500 тонн в час, с железнодорожного - 1 тыс. тонн в час, мощность загрузки судов - 2 тыс. тонн в час.

Рентабельность бизнеса

Хотя ставки на перевалку зерновых и упали, они все равно намного выше, чем в Европе или Черноморском регионе. Соответственно, по словам Андрея Шкляра, даже существующие на сегодня ставки дают достаточный запас маржинальности компаниям, которые оперируют терминалами. "Строительство идет несколько лет, а прогноз экспорта все равно восходящий, поэтому я считаю, что мы будем видеть еще новые проекты и они будут рентабельны, хоть и не с такими показателями, как несколько лет тому назад", - говорит консультант.

"Мы будем видеть еще новые проекты и они будут рентабельны, хоть и не с такими показателями, как несколько лет тому назад", - А. Шкляр.

Ранее в интервью ЦТС схожее мнение высказал бывший заместитель министра инфраструктуры Юрий Васьков: "Мы уже видим небольшой избыток мощностей по перевалке зерновых и масличных. Следовательно, ставки на перевалку уже незначительно снизились и в следующем году, вероятно, упадут еще больше, потому что проекты продолжают реализовываться. Тем не менее, это по-прежнему высокорентабельный бизнес и, в моем понимании, еще минимум пять лет он будет высокорентабелен".

Возможность профицита

Однако, у некоторых представителей бизнеса другая точка зрения. Для примера, Олег Иванюшенко, исполнительный директор Мариупольской инвестиционной группы, говорит о том, что через несколько лет зерновая инфраструктура в Украине будет испытывать профицит.

"Я глубоко сомневаюсь, что до 2020 года мы сможем достигнуть 80 или 100 млн тонн производства. При этом портовое хозяйство развивается асимметрично. Через несколько лет портовая инфраструктура достигнет 100 млн тонн единовременного хранения, соответственно, возникнет перекос, и маржинальность и доходность бизнеса сильно упадет. Поэтому, нам кажется, что вложения в инфраструктуру уже нецелесообразны, и мы будем смотреть в сторону технологий", - говорит руководитель компании.

По оценкам ЦТС, мощности по перевалке на сегодня уже составляют 50,39 млн т, при том, что экспорт зерновых в прошлом году составил 38,3 млн т.

При этом стоит отметить, что зерновая инфраструктура уже, по сути, испытывает профицит. По оценкам ЦТС, мощности по перевалке на сегодня уже составляют 50,39 млн т, при том, что экспорт зерновых в прошлом году составил 38,3 млн т. Если добавить к этому запланированные 21,8 млн т мощностей, которые планируется построить в ближайшие 3 года, и если ожидаемое увеличение объемов экспорта не произойдет, то ставки упадут еще больше, а соответственно и доходность бизнеса.

Ранее, Вячеслав Вороной, заместитель председателя АМПУ по логистике, называл несколько другие цифры. По его данным, на сегодня максимальные возможности принятия и обработки зерновых грузов портовыми операторами составляют 58 млн т/год. К 2020 году запланировано строительство 36 объектов по перегрузке зерновых грузов. 10 из них, мощностью 33,8 млн т/год - в стадии строительства и 26 из них, мощностью 65 млн т/год - "на бумаге". В общем до 2020 года порты будут способны перегрузить минимум 92,3млн т, а максимум 157,3 млн т. Таким образом, даже при условии двукратного увеличения экспорта в портах будет "overcapacity".

Изменение географии

Среди компаний, которые уже заявили о своих планах развития зерновых терминалов - Bunge, Risoil, Cargill, Бруклин-Киев, Soufflet, Новотех, Kernel, Олимпекс-Купе, Бердянский порт. Большинство из них строятся в крупных глубоководных портах. По словам Андрея Шкляра, в мелких портах также реализовываются проекты, но они скорее рассчитаны на региональный грузопоток, обслуживаемый в т.ч. малотоннажным флотом, или специализированный груз - шрот или отруби.

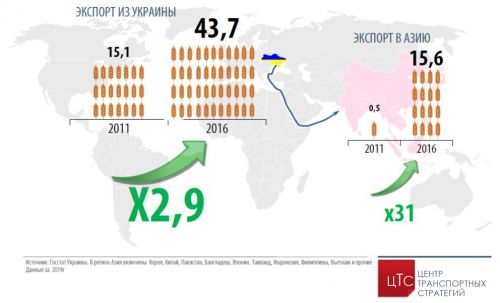

Если говорить о классическом зерновом навале, который идет на более удаленные рынки, то он переваливается в крупных портах. "Если учитывать изменение географии наших экспортных поставок, - а именно рост объемов в направлении Азии за счет Китая, Индонезии, появления Индии, - то есть резон говорить о росте важности крупнотоннажных отправок, подразумевающих значительную экономию на тонне", - отмечает консультант.

Читайте также 5+5: новые и строящиеся аграрные терминалы в морпортах Украины